Hoe de huidige wereldwijde financiële crisis leidt tot Bijbelse tirannie (in 10 stappen)

Als het systeem breekt, wacht “de oplossing” heel handig in de lucht...

Britt Gillette 15 augustus 2024

Krediet: hernan4429

Iets meer dan een week geleden kwam een financiële crisis in het nieuws toen het ontrafelen van de Japanse yen carry trade leidde tot de grootste tweedaagse daling in de geschiedenis van de Japanse aandelenmarkt.

Terwijl alles op dit moment rustig lijkt (althans, terwijl ik dit artikel schrijf), weet dit - dat is het niet. Wat vorige week plaatsvond is slechts het begin van een veel grotere financiële crisis, en het zal nog veel erger worden voordat het voorbij is. De enige vraag is nu hoe snel het allemaal zal gaan. Een groeiende crisis is onvermijdelijk en de reden is simpel...

De Bank of Japan zit in de val.

In mei schreef ik “6 potentiële triggers voor de volgende wereldwijde financiële crisis”. De tweede trigger was een Japanse valutacrisis:

“Ondertussen staat de op drie na grootste economie ter wereld op de rand van een grote valutacrisis. De Japanse yen staat momenteel op het laagste niveau ten opzichte van de Amerikaanse dollar sinds 1990. Om te voorkomen dat de situatie verergert, zal de Bank of Japan waarschijnlijk de rente moeten verhogen of zal de Amerikaanse Federal Reserve de rente moeten verlagen. Gezien de recente aanhoudende inflatie is het onwaarschijnlijk dat de VS de rente op korte termijn zal verlagen (tenzij er een grote financiële crisis uitbreekt). Dit betekent dat de Bank of Japan gedwongen kan worden om de rente te verhogen en andere maatregelen te nemen om haar valuta te beschermen.

Maar dit zal een aantal problemen veroorzaken. Ten eerste bevindt de Japanse economie zich in een recessie. Het verhogen van de rente zal het probleem alleen maar erger maken. Ten tweede bedraagt de Japanse staatsschuld meer dan 260% van het BBP. Geloof het of niet, maar dat is twee keer zo erg als in de Verenigde Staten. De rente verhogen betekent meer rente op de staatsschuld, wat een schuldspiraal kan ontketenen die het land kan vernietigen. Bovendien, als de Bank of Japan de rente gaat verhogen, kan dit een ommekeer veroorzaken in de yen carry trade (hier beknopt uitgelegd), wat snel kan leiden tot een wanordelijke ontrafeling van financiële posities over de hele wereld. Onderweg zouden we margin calls en exploderende derivatenposities kunnen zien die de wereldwijde financiële markten doen crashen.”

Zoals je kunt zien, kan de Bank of Japan kiezen uit twee wegen:

1) De rente verhogen en de binnenlandse economie vernietigen

Het verhogen van de rente zal de yen sterker maken. Maar zoals we vorige week zagen, zal dit ook leiden tot een ommekeer in de yen carry trade met enorme gevolgen voor de wereldwijde financiële markten. Het zal ook de Japanse economie verzwakken en de rente verhogen op een Japanse staatsschuld die te zwaar is om ooit terugbetaald te worden. Bovendien zet het het Japanse banksysteem verder onder druk door het bedrag aan ongerealiseerde verliezen op bankbalansen te verhogen - wat waarschijnlijk zal resulteren in bankruns. Uiteindelijk zal het verhogen van de rente de Japanse economie vernietigen.

of

2) Verlaag de rente en vernietig de binnenlandse economie

Op dezelfde manier zal een renteverlaging de yen in waarde doen dalen ten opzichte van andere valuta (in het bijzonder de dollar). Hoewel dit de druk op de balansen van Japanse banken en de hoeveelheid rente die betaald wordt op de Japanse staatsschuld zal verminderen, zal het een binnenlandse inflatie ontketenen die de financiën van de gemiddelde Japanse burger zal verwoesten. Een steeds groter deel van het gemiddelde huishoudbudget zal worden besteed aan eerste levensbehoeften en de discretionaire consumentenbestedingen zullen krimpen. Het ergste van alles is dat de gestegen prijzen van fossiele brandstoffen op elk aspect van de economie zullen drukken, omdat Japan sterk afhankelijk blijft van geïmporteerde olie. En die olie moet in dollars worden gekocht met steeds meer yen. Uiteindelijk zal een renteverlaging de Japanse economie vernietigen.

Voor het geval je het gemist hebt, de belangrijkste conclusie is dit: wat de Bank of Japan ook doet, het resultaat zal hetzelfde zijn. En als op drie na grootste economie ter wereld zal de vernietiging van de Japanse economie (door een deflatoire spiraal of een hyperinflatoire ineenstorting) de hele wereldeconomie ernstig verzwakken. Bovendien gebeurt dit terwijl bijna elke andere geïndustrialiseerde natie ter wereld op de rand van economische rampspoed staat door hun eigen problemen met overmatige schuldenlast.

Daarom is deze crisis nog lang niet voorbij. Sterker nog, vlak voor ons ligt de grootste economische en financiële crisis in de geschiedenis.

Als het stof is neergedaald, zal de wereld zichzelf gevangen zien in een systeem dat zowel qua mogelijkheden als qua functie niet te onderscheiden is van het merkteken van het beest-systeem dat wordt beschreven in Openbaring 13:16-17 - waarmee de weg wordt vrijgemaakt voor de uitrol van het werkelijke merkteken van het beest-systeem. Hoe zal dat gebeuren?

Tussen de huidige crisis en de wereldwijde financiële tirannie die volgens de Bijbel op komst is, liggen verschillende tussenstappen. Ik geloof dat deze stappen als volgt zijn:

STAP #1 - Voortdurende volatiliteit

Verwacht een aanhoudende volatiliteit op de wereldwijde financiële markten. Verwacht bearmarkten in aandelen, onroerend goed en bedrijfsschulden in de Verenigde Staten, Japan, Europa en bijna elk land ter wereld. Verwacht de komende dagen en weken een aantal belangrijke financiële gebeurtenissen die de krantenkoppen zullen domineren. We kunnen zelfs een epische crash zien in een of meer van deze markten. Verwacht een toenemend banenverlies in alle sectoren. Deze gebeurtenissen zijn echter slechts het begin van de economische onrust. Het ergste moet nog komen.

STAP #2 - Schuld bereikt zijn grens

Uiteindelijk zal de wereld zijn schuldenpiek bereiken. Het vermogen van consumenten, bedrijven en overheden om nieuwe schulden aan te gaan zal zijn limiet bereiken. Ons huidige monetaire systeem is gebaseerd op schulden. Dit betekent dat om goed te blijven functioneren, het de creatie van steeds grotere hoeveelheden schulden vereist. In wezen is het niet anders dan een Ponzi-systeem. In een Ponzi-systeem stort het hele systeem in elkaar zodra er geen nieuwe investeerders meer kunnen worden binnengehaald. Het valt uit elkaar en investeerders verliezen alles. Op dezelfde manier zal het huidige monetaire systeem imploderen zodra er niet meer schulden kunnen worden aangegaan. Als individuen, bedrijven en overheden er niet in slagen om nieuwe recordschulden aan te gaan, zal de geldvoorraad krimpen. Dit zal leiden tot een cascade van wanbetalingen en faillissementen terwijl de wereld afdaalt naar een deflatiespiraal die verwant is aan de Grote Depressie.

STAP #3 - Beperkte bankruns

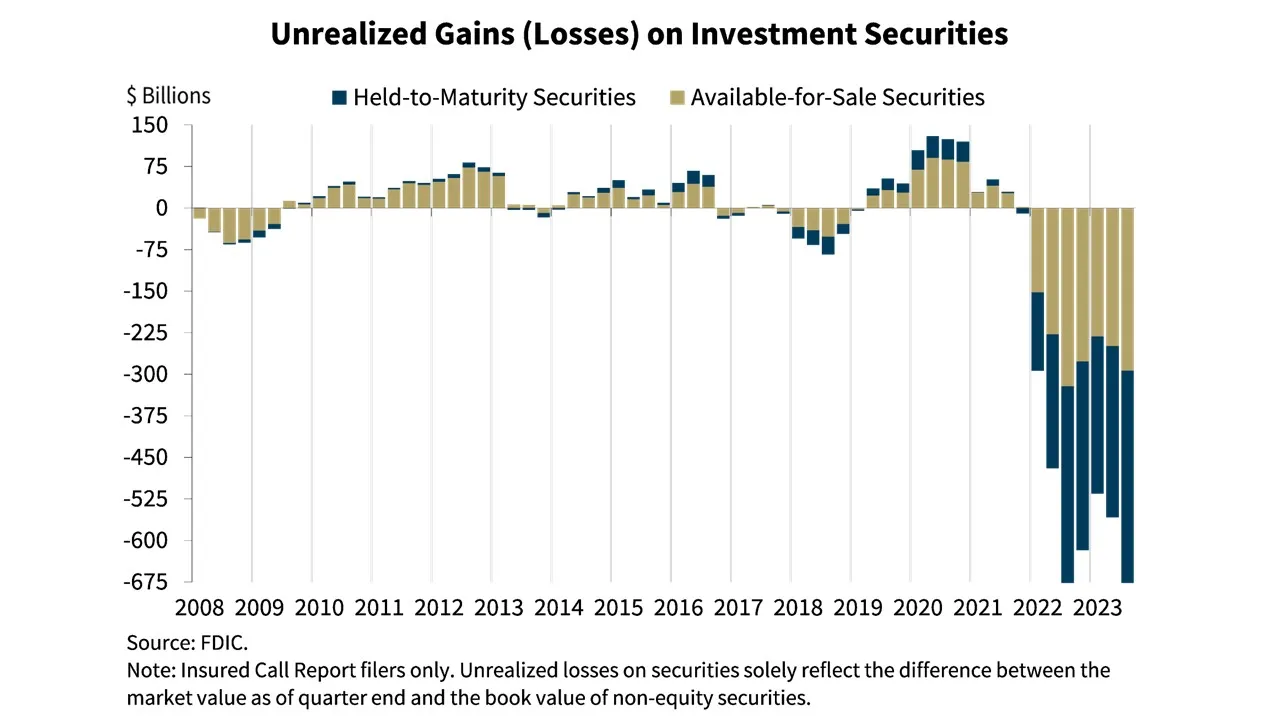

Naarmate deze deflatiespiraal leidt tot verder banenverlies en faillissementen, zal er uiteindelijk paniek uitbreken op de financiële markten. Verwacht tijdens deze fase bankruns in grote geïndustrialiseerde economieën. Japan is zelfs een potentiële kandidaat voor een aantal van deze eerste bankruns. Maar banken in moeilijkheden zijn niet beperkt tot Japan. Bankstress is een wereldwijd probleem. In de Verenigde Staten lopen bijvoorbeeld meer dan 1.871 banken een groter risico om failliet te gaan door hun blootstelling aan commercieel vastgoed. En volgens de FDIC zit het Amerikaanse banksysteem momenteel op een half biljoen dollar aan ongerealiseerde verliezen.

Veel mensen proberen dit weg te verklaren. “Je hoeft je geen zorgen te maken,” zeggen ze. “Dit zijn ongerealiseerde verliezen.” En dat is waar. Maar het is alleen waar totdat de ongerealiseerde verliezen gerealiseerde verliezen worden. Dit is wat er gebeurde in de lente van 2023, toen klanten hun contante tegoeden opeisten bij Silicon Valley Bank, Signature Bank en First Republic - waardoor alle drie de banken failliet gingen. Deze faillissementen waren de op één na grootste, op twee na grootste en op drie na grootste bankfaillissementen in de Amerikaanse geschiedenis. Zodra dit soort bankruns weer de kop opsteken, zullen centrale banken dezelfde maatregelen nemen als in maart 2023. Ze zullen in paniek raken en beloven om alle deposito's te garanderen in een poging om verdere bankruns te voorkomen. Helaas zal dit het risico in het systeem alleen maar vergroten, omdat klanten hun deposito's bij instellingen houden die toch al failliet zullen gaan. Het enige wat dit zal doen is het onvermijdelijke uitstellen en de omstandigheden creëren die leiden tot de grootste run op banken sinds de Grote Depressie.

STAP #4 - Een massale reactie van de overheid en de centrale banken

Uit angst voor een herhaling van de Grote Depressie en starend in de leegte van een deflatiespiraal, zullen overheden en centrale banken over de hele wereld zoveel mogelijk uitgeven en bijdrukken in een wanhopige poging om een langdurige depressie te voorkomen. In recente crises slaagden dit soort inspanningen erin om de problemen de kop in te drukken en de zo gevreesde deflatiespiraal en ontrafeling van het financiële systeem te voorkomen.

Deze eerdere inspanningen werden echter ondernomen in een tijdperk van relatief lage inflatie. We leven nu in een wereld waarin de staatsschuld van de Verenigde Staten meer dan 35 biljoen dollar bedraagt. Alleen al de rente op de Amerikaanse staatsschuld bedraagt meer dan $ 1 biljoen per jaar. Jaarlijkse begrotingstekorten bedragen meer dan $ 2 biljoen per jaar. En dit gebeurt allemaal terwijl de werkloosheid zogenaamd een recordhoogte bereikt en de economie groeit.

Wat gebeurt er met die schuldenlast en die jaarlijkse begrotingstekorten als de economie begint te krimpen en miljoenen mensen hun baan verliezen? De belastinginkomsten zullen dalen terwijl de uitgaven aan sociale vangnetprogramma's exploderen. Het resultaat zal enorme begrotingstekorten zijn die maar weinig mensen voor mogelijk hielden. Is het realistisch om te verwachten dat de rente (vooral op langlopende staatsschulden) sterk zal dalen in het licht van zulke roekeloze uitgaven? Ik denk dat het antwoord nee is. De rente zal waarschijnlijk langer hoger blijven en dat betekent hardnekkig hoge hypotheekrentes en rentes op consumentenleningen, die de consumentenbestedingen de kop indrukken. Deze hoge rentes zullen aanhouden totdat de economie in een ernstige depressie belandt. Op dat moment zullen de relatief lage rentetarieven waarschijnlijk terugkeren. Maar de schade is dan al aangericht. De wereldeconomie zal volledig vastzitten in een deflatiespiraal die net zo erg is als de Grote Depressie en centrale banken zullen het steeds moeilijker vinden om genoeg geld bij te drukken om de leegte op te vullen.

STAP #5 - Een reddingsoperatie voor banken

Op een bepaald moment tijdens hun beleidsreactie zullen regeringen en centrale banken een grote misrekening maken. Niet in staat om de vrije val van de wereldwijde financiële markten en het faillissement van bedrijven te stoppen, zullen ze doorgaan met uitgeven en bijdrukken totdat het publieke sentiment hen overtuigt om het beleid te veranderen. In het licht van de intense politieke druk om te stoppen met het “redden van de banken en Wall Street”, zullen ze iets heel nieuws doen - ze zullen de wet volgen (iets wat ze niet deden tijdens de bankfaillissementen van 2023).

Onder de Dodd-Frank Wall Street Reform and Protection Act en andere post-Great Financial Crisis wetgeving en regelgevende veranderingen, worden failliete banken verondersteld te worden “redding-in” door depositohouders in plaats van “reffing-uit” door belastingbetalers. Een bank “redden” betekent dat depositohouders gedwongen worden om de bank te herkapitaliseren met hun eigen deposito's. Alle contante deposito's boven de FDIC-limiet worden gebruikt om de bank te redden en van de ondergang te redden. In ruil daarvoor krijgen de depositohouders aandelen (een eigendomsbelang) in de failliete bank. Helaas heeft dat aandelenkapitaal een marktwaarde die veel lager is dan wat de oorspronkelijke storting in contanten waard was.

Verwacht op een gegeven moment dat Fed-functionarissen zullen toestaan dat een bank failliet gaat en “gered-in” wordt. Alle bedrijven die uitsluitend bankieren bij deze “geredde-in” bank zullen alles boven de $250.000 grens verliezen - waardoor veel van die bedrijven failliet zullen gaan. Dit zal een enorme publieke verontwaardiging veroorzaken en de Fed zal snel op haar beslissing terugkomen en opnieuw beloven om alle deposito's te garanderen. Maar hun beleidsombuiging zal er niet toe doen. De schade is al aangericht. Bedrijven in de hele Verenigde Staten, en over de hele wereld, zullen in paniek raken. Die ene poging - en meer zal er niet nodig zijn, één poging - om een bank te “redden” zal een paniekaanval uitlokken op alle banken behalve de grootste. Terwijl particulieren en bedrijven hun contante tegoeden boven de FDIC-verzekerde drempel verplaatsen naar grotere, “te groot-om-te-vallen” banken zoals JP Morgan en Wells Fargo, zullen regionale banken en kleinere banken massaal omvallen. Uiteindelijk zullen slechts een handvol banken de overgrote meerderheid van de deposito's controleren, en dit alles zal het resultaat zijn van een besmetting veroorzaakt door een enkele “redding-in” van een bank.

Denk je dat ik de omvang van de bankencrisis overdrijf? Onthoud dit - wanneer de bankruns beginnen, zullen de meeste banken niets in reserve hebben om uit te betalen aan depositohouders. Ze zullen gedwongen worden om activa onder water met verlies te verkopen om aan geld te komen. Waarom zeg ik dat ze niets zullen hebben? Omdat de Amerikaanse Federal Reserve in maart 2020 de reservevereisten tot nul heeft verlaagd. Dat klopt. Nul. Hier is het bonnetje:

Denk je nog steeds dat ik gek ben?

STAP #6 - Er ontploft iets groots

Terwijl de grootste bankrun in de geschiedenis zich over de hele wereld verspreidt, zullen jaren van centrale planning en economisch wanbeheer de kop opsteken in de vorm van kleinere implosies in de wereldeconomie. Denk aan een lekke boot waar de inzittenden zich haasten om de lekken te dichten, maar voor elk gat dat ze dichten, springen er drie nieuwe lekken uit. Deze implosies zullen grote problemen in de wereldwijde derivatenmarkt omvatten - geschat op ergens tussen $ 1 en $ 4 miljard dollar. Volgens het Office of the Comptroller of the Currency hebben vier banken - slechts vier - “87,6% van het totale nominale bedrag aan derivaten in de banksector” in handen. Dat betekent dat het faillissement van slechts één van die banken genoeg zal zijn om het hele wereldwijde financiële systeem in elkaar te laten storten (d.w.z. die banken mogen niet failliet gaan).

Zoals we tijdens de Grote Financiële Crisis zagen, zal deze crisis ook frauduleuze activiteiten blootleggen. In 2008 werd Bernie Madoff ontmaskerd voor het grootste Ponzi plan in de geschiedenis. Verwacht meer Bernie Madoffs. Verwacht bovendien dat verschillende hedgefondsen, vermogende particulieren en/of andere financiële entiteiten die buiten het traditionele regelgevende systeem vallen, als fraudeurs worden ontmaskerd omdat ze hetzelfde onderpand aan meerdere financiële instellingen hebben verpand.

Verwacht op Wall Street een aantal grote faillissementen van makelaarskantoren en, nog belangrijker, tussenpersonen die verantwoordelijk zijn voor het afwikkelingsproces van aandelen. Hun falen zal een fatale fout in het systeem blootleggen. Wanneer iemand een waardepapier “shorted”, “leent” hij het van iemand die het waardepapier bezit, verkoopt het op de open markt en belooft het later terug te kopen (hopelijk tegen een lagere prijs, waarbij hij het verschil in zijn zak steekt). Wanneer dit gebeurt, denken twee mensen dat ze hetzelfde effect bezitten. Dit heet naked short selling en is in de meeste landen illegaal. Toch gebeurt het nog steeds. En we zullen niet weten in welke mate de wet is overtreden totdat het systeem breekt. Als dat gebeurt, zullen veel mensen ontdekken dat ze niet bezitten wat ze dachten te bezitten.

Wanneer deze financiële entiteiten failliet gaan, zal besmetting zich verspreiden door het wereldwijde financiële systeem. De dreiging van het tegenpartijrisico zal de wereldwijde kredietmarkten doen bevriezen omdat het wantrouwen zich door het hele systeem verspreidt. Dit is het moment waarop het hele systeem zal “breken”.

STAP #7 - Bank Sluiting

Op dit punt zal de wereldeconomie onmiddellijk tot stilstand komen. Omdat de kredietmarkten bevroren zijn, zullen vrachtwagens stoppen met leveren, zullen fabrieken stoppen met het produceren van widgets en zal elk knooppunt in de wereldwijde toeleveringsketen bevriezen. Als reactie zullen regeringen een “bank sluiting” afkondigen. De wereldwijde financiële markten zullen sluiten. Alle banken gaan dicht en alle elektronische financiële transacties stoppen. Wat betekent dit? Een bank sluiting kwam voor het laatst voor in de Verenigde Staten in maart 1933 op het hoogtepunt van de Grote Depressie. Markten en banken zullen gesloten blijven totdat overheidsregulatoren nieuwe maatregelen implementeren om de kredietmarkten weer op gang te brengen en het financiële systeem weer ordelijk te laten functioneren.

STAP #8 - Het nieuwe systeem uitrollen

Hoe gaan ze dit doen? Hoe gaan ze de kredietmarkten en de ordelijke werking van het financiële systeem herstellen? Zodra het systeem breekt, zal “de oplossing” handig in de coulissen “gevonden” worden. Ze zijn het nu al aan het voorbereiden en testen. Het enige dat nodig is, is de juiste crisis om de implementatie ervan te stimuleren. De “oplossing” die ze zullen uitrollen heeft drie elementen:

1) CBDC

De eerste van deze elementen is CBDC (Central Bank Digital Currency). CBDC is gecentraliseerde, digitale fiatvaluta. Maar in tegenstelling tot de valuta uit het verleden, zal CBDC volledig programmeerbaar zijn. Dit betekent dat centrale banken het in real-time kunnen manipuleren. Ze kunnen de rente op je valuta in real-time verhogen en verlagen. Ze hebben de mogelijkheid om in real-time beperkingen op te leggen aan je valuta, zoals waar je het kunt uitgeven en waaraan. Met CBDC hebben overheden volledig inzicht in elke financiële transactie die je maakt.

En voordat je zegt: “Mensen zullen daar nooit mee akkoord gaan”, weet dit - mensen zullen het eisen. Ze zullen beweren dat het nodig is om nog zo'n crisis te voorkomen. Ze zullen beweren dat om bankruns in de 21e eeuw te voorkomen, ze 21e eeuwse reguleringsinstrumenten nodig hebben. Ze zullen beweren dat CBDC de rechtshandhaving in staat zal stellen om criminelen zoals Bernie Madoff onmiddellijk te identificeren, omdat ze in real-time zullen weten wanneer slechte actoren geld verduisteren of verkeerd toewijzen. Ze zullen beweren dat CBDC toezichthouders het broodnodige inzicht zal geven in het “schaduw banksysteem” en systeemrelevante niet-bancaire financiële instellingen (entiteiten die momenteel niet onder dezelfde regelgevende normen vallen als banken). En met dit nieuwe toezicht zal een dergelijke crisis “nooit meer gebeuren”. Uiteindelijk zal het publiek CBDC omarmen als een “bescherming” tegen toekomstige financiële crises. Het is een loze belofte.

2) Gemonetariseerde activa

Het tweede element van het nieuwe systeem zijn tokenized assets. Elk activum op aarde zal worden gedigitaliseerd. Dit omvat aandelen, obligaties, edele metalen, kunst, onroerend goed en al het andere van waarde dat kan worden gecatalogiseerd, bijgehouden en verhandeld.

Nogmaals, het publiek zal tokenized activa omarmen. Ze zullen beweren dat ze nodig zijn om een nieuwe financiële crisis zoals die van zojuist te voorkomen. Vergeet niet dat wanneer het systeem breekt, veel mensen zich voor het eerst zullen realiseren dat ze niet echt de aandelen bezaten die ze dachten te bezitten. Het falen van verschillende makelaars en afwikkelingsinstanties op Wall Street zal een episch spel van financiële stoelendans onthullen waarbij concepten zoals naked short selling ertoe leidden dat meerdere mensen dachten dat ze hetzelfde aandeel in handen hadden. Per definitie kan er maar één de eigenaar zijn. De anderen zullen het onderspit delven. Veel pensioenrekeningen zullen worden verwoest. De oplossing? Tokenized assets - een transparante methode om eigendom in real-time te volgen op een publiek toegankelijke blockchain. In de nasleep van een marktcrash, waarbij zoveel mensen het onderspit delven, zullen ze beweren dat getoken activa toekomstige fraude en misbruik van financiële regels zullen voorkomen.

3) Digitale ID's

Het derde element van het nieuwe systeem zal digitale ID zijn. Overheden zullen digitale ID's uitrollen als een manier om de identiteit te verifiëren van degenen die transacties doen in CBDC en token-activa. Ze zullen beweren dat digitale ID's fraude en misbruik zullen voorkomen. Maar omdat digitale ID's alle informatie over een individu centraliseren, maken ze iemand meer kwetsbaarder voor identiteitsdiefstal. Een enkele hack en elk aspect van je leven is gecompromitteerd. In werkelijkheid gaat digitale ID niet over wat het beste is voor jou - het gaat over wat het beste is voor de overheid. Door alle informatie over jou als individu te centraliseren, stroomlijnt het hun vermogen om je leven in de gaten te houden.

Als dat het geval is, waarom zou iemand dan akkoord gaan met het digitale ID systeem? Simpel. Ze zullen digitale ID een vereiste maken om CBDC en tokenized assets te ontvangen. En mensen zullen graag de eerste twee elementen van het nieuwe systeem overnemen om hun financiële leven weer op te bouwen. Die deposito's die je verloor toen de banken failliet gingen? Je kunt ze terugkrijgen. Maar alleen in CBDC. Die aandelen die je verloor toen de makelaars en vereffeningsinstellingen in gebreke bleven? Je kunt ze terugkopen, maar alleen als “veilige” tokenactiva. Als je meedoet, zal de overheid het equivalent in contanten van de verloren activa in je digitale portemonnee storten. Je kunt dan de CBDC gebruiken om je verloren activa “terug te kopen”. Wil je geen CBDC? Dan blijven je verloren stortingen en tegoeden verloren.

En hoe zit het met degenen die in eerste instantie geen geld of tegoeden hadden? Zij zullen ook meedoen. De overheid zal hen “gratis geld” aanbieden om de economie te stimuleren en sociale onrust te voorkomen. Claim gewoon je digitale portemonnee en er ligt $10.000 op je te wachten. Nog steeds niet overtuigd? Wat dacht je van $25.000? Of $50.000? Dit aanbod zal voor velen onweerstaanbaar zijn. We zien momenteel al een dergelijk systeem in Thailand.

STAP #9 - Het nieuwe systeem wordt “verplicht”

Met al deze stimulansen zal het nieuwe systeem snel worden ingevoerd. In de nasleep van de grootste financiële en economische crisis in de geschiedenis zullen veel mensen die hun huizen, pensioenrekeningen en contante tegoeden zijn kwijtgeraakt, graag het aanbod van het nieuwe digitale systeem accepteren om hun verloren fortuin te herstellen. Ze zullen CBDC en digitale ID's graag accepteren als een vorm van “gemak in de 21e eeuw”. In een relatief korte periode zal het aantal mensen in het systeem een kritische massa bereiken. Op dat moment zullen de resterende weigeraars die weigeren deel te nemen aan het nieuwe systeem simpelweg gedwongen worden om mee te doen. Dit zal gebeuren wanneer overheden de laatste nagel aan de doodskist van het oude systeem slaan en het gebruik van fysiek geld verbieden. Ze zullen beweren dat contant geld verboden moet worden omdat “alleen drugsbaronnen, witwassers en terroristen het gebruiken”. Iedereen die bezwaar maakt op basis van privacyoverwegingen zal de standaard mantra krijgen, “Als je niets te verbergen hebt, waar ben je dan bang voor?”. Zodra ze de laatste overblijvers in het systeem hebben gedwongen, zal de deur van de kooi dichtslaan. De hele wereld zal worden opgesloten in een nieuw economisch systeem, één dat regeringen en centrale banken ongekende macht geeft over elk individu op deze planeet.

Hoewel dit nieuwe systeem niet het merkteken van het beest zal zijn, zal het qua mogelijkheden en werking niet te onderscheiden zijn van het merkteken van het beest-systeem dat in de Bijbel wordt voorspeld. Ongeacht of dit nieuwe systeem in eerste instantie misbruikt wordt of niet, de infrastructuur zal op zijn plaats sttaan voor het merkteken van het beest-systeem om halverwege de 7-jarige Verdrukking te verschijnen.

STAP #10 - Uitrol van het merkteken van het Beest-systeem

Zodra de wereld halverwege de Verdrukking is, zullen de antichrist en de valse profeet het merkteken van het beestensysteem uitrollen. Zoals het Boek Openbaring onthult, zullen zij eisen dat iedereen op aarde een merkteken op de rechterhand of op het voorhoofd krijgt en niemand zal kunnen kopen of verkopen zonder dat merkteken:

“Hij eiste dat iedereen - klein en groot, rijk en arm, vrij en slaaf - een merkteken kreeg op de rechterhand of op het voorhoofd. En niemand kon iets kopen of verkopen zonder dat merkteken, dat ofwel de naam van het beest was, ofwel het getal dat zijn naam vertegenwoordigde.” Openbaring 13:16-17 (NLT)

Wanneer de antichrist en de valse profeet hun zet doen om het merkteken van het beest-systeem te implementeren, zullen ze niet hoeven te klauteren om het te creëren. Het basissysteem zal al bestaan. Ze hoeven alleen maar “de schakelaar om te zetten”. En dit is hoe de wereld van een wereldwijde financiële crisis naar Bijbelse tirannie zal gaan.

De tijd tussen deze stappen zal variëren en sommige zullen waarschijnlijk gelijktijdig plaatsvinden (zie stappen #4, #5 en #6). En hoewel ik de tijdslijn tussen Stappen #1 en #10 niet kan weten, wees gerust, we zitten op dit moment in Stap #1.

Ik hoop dat dit artikel je helpt om te begrijpen hoe we waarschijnlijk van waar we nu zijn naar waar de wereld in de komende jaren zal zijn. Het belangrijkste is dat je weet dat dit komende systeem slechts één van de vele tekenen is waarvan de Bijbel zegt dat ze in de eindtijd zullen verschijnen.

Jezus en de profeten wezen op tientallen tekenen, en onze generatie is getuige van het opkomen en samenkomen van die tekenen. Geen enkele andere generatie kan hetzelfde zeggen. Het belangrijkste is dat Jezus zei: “Wanneer jullie deze dingen beginnen te zien, kunnen jullie weten dat Zijn wederkomst nabij is, vlak voor de deur” (Matteüs 24:33). Amen, kom Heer Jezus, kom!

Bron: How the Current Global Financial Crisis Leads to Biblical Tyranny (in 10 Steps)